Este dificil să găsești un trader care să nu fi auzit despre analiza lumânărilor. S-au scris volume de literatură, manuale și pe baza lor au fost dezvoltate multe strategii de tranzacționare.

În acest articol, vom lua în considerare unele dintre cele mai populare modele de lumânări care pot fi folosite ca un semnal suplimentar pentru a îmbunătăți eficiența unui sistem de tranzacționare.

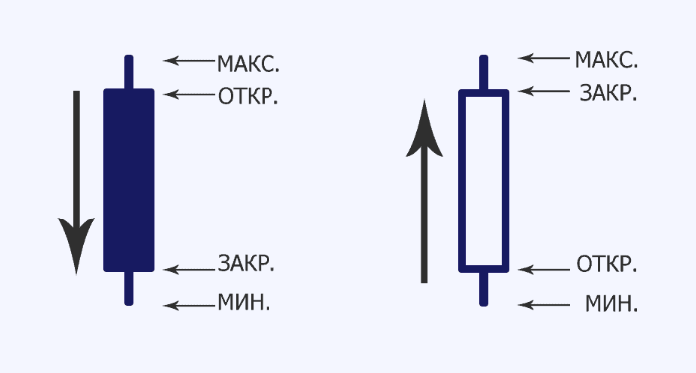

Deci, lumânările japoneze sunt cea mai informativă afișare grafică a prețurilor pentru o anumită perioadă de timp (interval de timp).

S-a observat că atunci când pe grafic apar anumite formațiuni din lumânări, pe piață apar anumite mișcări regulate. Astfel, au fost identificate cele mai populare modele de lumânări, care sunt împărțite în principal în modele de inversare și continuare.

Modele de inversare

Înghițire

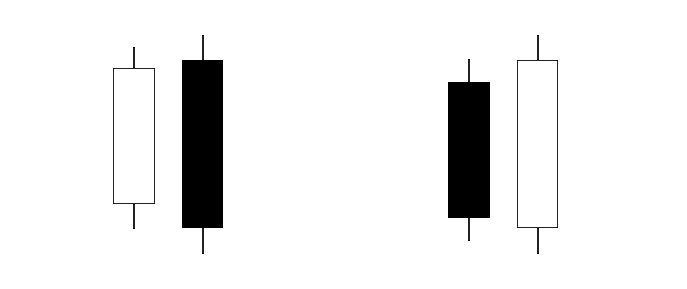

Iată regulile de bază pentru identificarea lor pe un grafic:

● Modelul trebuie să fie precedat de o tendință pronunțată;

● Corpul celei de a doua lumânări trebuie să înghită complet corpul primei. Modelul este invalid dacă limitele superioare și inferioare ale corpurilor lumânării coincid;

● Culoarea primei lumânări reflectă tendința: bearish în cazul unui trend descendent și bullish în cazul unui trend ascendent;

● Al doilea corp al modelului înghițitor trebuie să fie de culoarea opusă primului corp.

Și aceste caracteristici ale modelului pot întări semnalul de inversare:

● Dacă corpul celei de a doua lumânări absoarbe nu numai corpul, ci și umbrele primei lumânări, atunci modelul poate fi considerat mai puternic;

● Nicio parte a corpului primei lumânări nu trebuie să fie egală cu sau să se extindă dincolo de corpul celei de a doua lumânare

● Dacă corpul primei lumânări este cu cel puțin 30% mai mic decât corpul celei de-a doua, atunci există un model mai puternic.

Ciocanul și spânzuratul

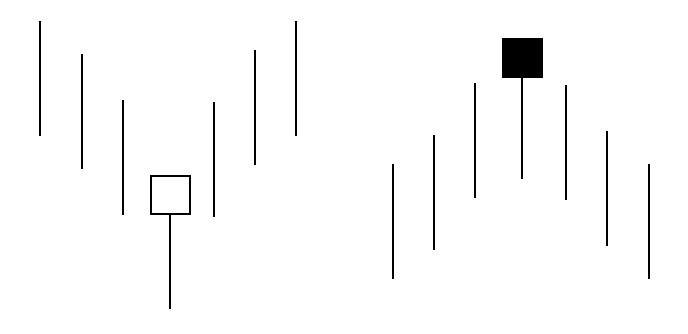

Reguli de identificare a modelului:

● Un corp mic se află la capătul superior al intervalului de tranzacționare într-un model bearish și la capătul de jos al unuia bullish;

● Culoarea corpului lumânării ciocan sau a spânzuratului nu contează;

● Umbra lungă inferioară a lumânării ar trebui să fie mult mai lungă decât corpul, de obicei de două până la trei ori mai lungă;

● Lumânarea nu trebuie să aibă o umbră superioară, iar dacă o are, ar trebui să fie foarte mică.

Semne care sporesc semnificația semnalului:

● umbra inferioară extrem de lungă;

● absența umbrei superioare sau valoarea foarte mică a acesteia;

● corp foarte mic;

● tendință anterioară puternică și culoarea corpului.

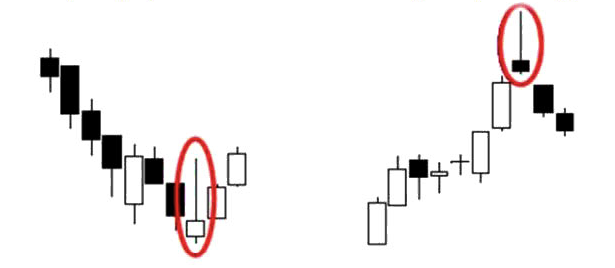

Ciocan inversat și stea căzătoare

Modelele de ciocan inversat și stea căzătoare sunt considerate modele de inversare. Un ciocan inversat se află la sfârșitul unui trend descendent și indică o schimbare a tendinței către un trend ascendent. O stea căzătoare este opusul. Este situat în vârful unui trend ascendent și indică o scădere ulterioară.

În cele mai multe cazuri, apariția unui „ciocan inversat” și a unei „stele căzătoare” pe grafic indică sfârșitul mișcării corective.

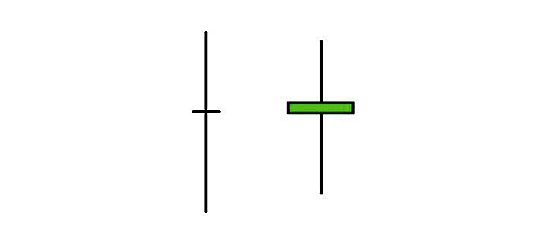

Lumânare Doji

Apariția unei lumânări Doji pe diagramă indică faptul că forțele cumpărătorilor și vânzătorilor sunt egale. Și asta înseamnă că doji-ul poate indica atât o continuare, cât și o posibilă inversare a tendinței. Într-o perioadă de astfel de incertitudine, este mai bine să așteptați ca situația pieței să devină clară.

Modele de continuare a tendințelor

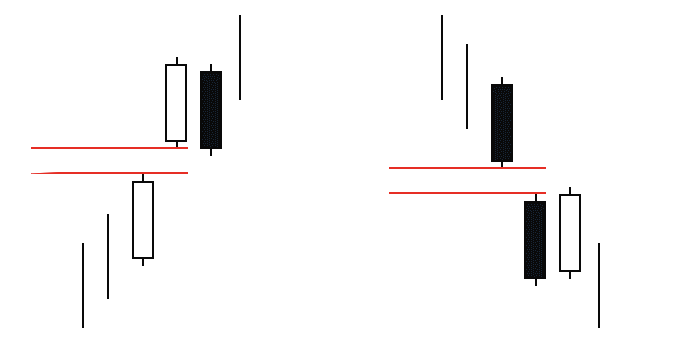

Fereastră

Modelul de lumânare „fereastră” se mai numește și decalaj sau decalaj de preț. Apariția unei astfel de formațiuni pe grafic poate deveni un semnal suplimentar despre continuarea tendinței.

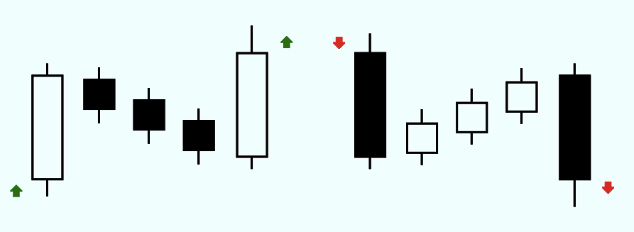

Trei metode

Modelul Trei Metode poate fi oarecum similar cu modelul steag din analiza tehnică. Există o lumânare mare, iar la capătul ei, de obicei, aproximativ 3 lumânări cu un corp mic și nu se formează umbre la același nivel sau în unghi. Apariția unor astfel de modele pe grafic indică o probabilitate mare de continuare a tendinței dominante.

Cum să utilizați modelele de lumânări în tranzacționare

Pentru toate modelele de inversare, următorul lucru este adevărat:

● Cu cât tendința este mai lungă, cu atât semnalul este mai puternic;

● Cu cât tendința este mai abruptă, cu atât semnalul este mai puternic;

● Modelul contează doar dacă apare la un nivel puternic;

● Semnalul devine mai puternic dacă în următoarele sesiuni de tranzacționare s-au format pensete (mai multe lumânări la rând cu umbre lungi).

Pentru toate modelele constând din 1-2 lumânări, următoarele sunt adevărate:

● Modelul își pierde valoarea dacă mișcarea curentă (tendință sau corecție) a apărut deja în mod repetat acestui model.

● Acest lucru este valabil mai ales pentru modelele care conțin doji.

Cu toate acestea, este important să ne amintim că apariția unui model de lumânări pe grafic nu este un semnal de tranzacționare și nu oferă un punct de intrare. Modelul arată doar starea de spirit a pieței și semnalează posibile schimbări în aceasta. Pentru a căuta un punct de intrare, ar trebui să utilizați lumânări japoneze în combinație cu alte metode de analiză a pieței (tehnică, indicator).