14.07.2023 Creșterea inflației împinge Banca Japoniei să corecteze politica monetară, dar există o problemă

BOJ se confruntă cu o dilemă: perspectivele în creștere pentru o inflație susținută întăresc argumentele pentru o ajustare timpurie a politicii sale de control al randamentelor, în ciuda asigurărilor guvernatorului Kazuo Ueda că va menține „răbdare” stimulente masive.Primul test va avea loc la ședința băncii centrale din 27-28 iulie, când consiliul de administrație va revizui probabil previziunile de inflație și își va demonstra convingerea că creșterile de preț determinate de cerere și susținute de creșterea salariilor au loc.

Banca Japoniei discută la nivel intern ideea ajustării controlului curbei randamentului (YCC) încă din această lună, deși discuțiile sunt preliminare și încă nu a fost luată o decizie finală, au spus două persoane familiare cu gândirea băncii.

„Într-adevăr, discuțiile continuă. Dar nu există claritate cu privire la care va fi decizia finală”, a spus o sursă despre posibilitatea unei schimbări de politică în iulie.

Orice ajustare va fi probabil o ajustare minoră a YCC, cum ar fi o creștere a plafonului țintei de randament, mai degrabă decât o revizuire a politicii monetare de super-facilitare, a spus a doua sursă.

Numai că această reglare fină este puțin probabil să dăuneze mult economiei Japoniei, deoarece banca centrală scoate o mulțime de bani menținând ratele ipotecare și costurile împrumuturilor corporative foarte scăzute.

Dar chiar și o mică schimbare în politica de lungă durată de super-facilitare a Japoniei ar putea răsturna piețele financiare globale, deoarece simbolizează cât de încăpățânat de ridicată inflația obligă în cele din urmă Banca Japoniei să se relaxeze.

În timp ce alte bănci centrale globale au crescut în mod agresiv ratele dobânzilor pentru a limita prețurile în creștere, Banca Japoniei a constituit o excepție notabilă, argumentând că recenta creștere a inflației reflectă factori externi precum prețul petrolului și nu poate dura mult.

Cu toate acestea, recent, factorii de decizie ai Băncii Japoniei au început să ignore semnele că inflația este din ce în ce mai determinată de cererea în creștere a consumatorilor. Dacă această putere poate fi menținută, i-ar putea oferi lui Ueda un motiv să renunțe la stimulul monetar masiv al predecesorului său.

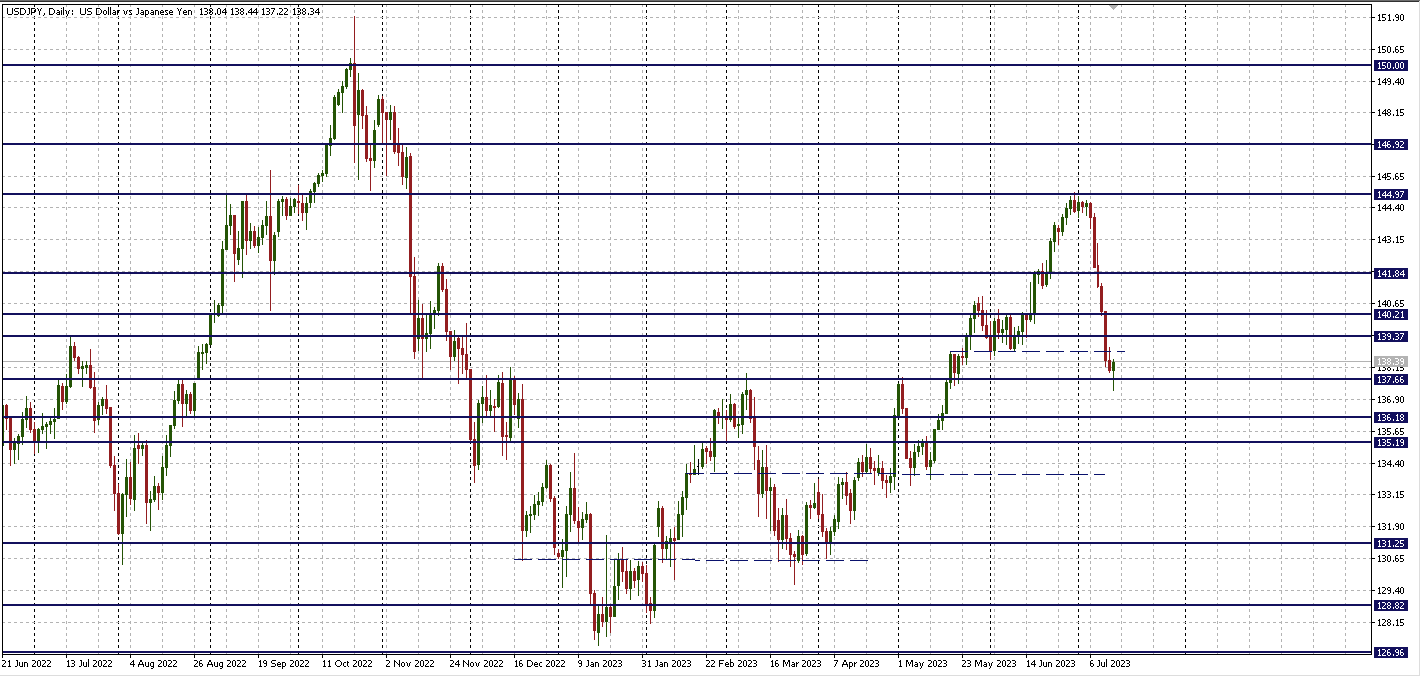

Cu o inflație peste ținta de 2% a BOJ de mai bine de un an, unii participanți la piață pariază și pe ajustări timpurii ale YCC, o politică care menține randamentele obligațiunilor pe 10 ani aproape de zero, cu un plafon de 0,5%.

Nu există un consens la Banca Japoniei cu privire la cât de curând ar trebui să înceapă să reducă stimulul. Susținătorii acțiunii timpurii subliniază costul în creștere al YCC, cum ar fi distorsiunile pieței cauzate de răscumpărările masive de obligațiuni de către BOJ.

Chiar dacă yenul a scăzut sub ultimele sale minime, yenul slab a continuat să exercite presiuni asupra Băncii Japoniei pentru a elimina treptat stimulentele, stârnind nemulțumirea publicului față de creșterea costurilor de import pentru combustibil și alimente.

Creșterea așteptărilor inflaționiste și modificările prețurilor corporative sunt argumente suplimentare în favoarea schimbărilor pe termen scurt.

Dar alții de la Banca Japoniei, inclusiv Ueda, au avertizat asupra pericolului de a reacționa exagerat la semnele emergente de schimbare a mentalității deflaționiste a Japoniei.

Ueda a menționat că nu este încă pe deplin convins că inflația va ajunge la 2% în mod sustenabil pe fondul creșterii stabile a salariilor, sugerând că întrebarea cheie este dacă salariile și prețurile vor continua să crească anul viitor.

Schimbarea prea devreme a politicii monetare ar fi, de asemenea, în contradicție cu repetele repetate ale lui Ueda care solicită necesitatea de a menține „răbdare” stimulentele și i-ar pune în joc credibilitatea cu doar trei luni de muncă.